Jornada Educacional.

Jornada Educacional.

INTRODUÇÃO AO DAY TRADE E MINICONTRATOS

- O QUE É O DAY TRADE

No mercado de ações, o day trade é uma operação de compra e venda de ações de uma mesma empresa realizada em um mesmo dia na bolsa de valores. O objetivo do investidor é obter lucro com a oscilação do preço do ativo, ou seja, o lucro é proveniente da venda do ativo por um preço maior que o preço da compra.

As operações de day trade podem ser realizadas tanto no mercado à vista (ações) quanto no mercado de derivativos (opções, contratos futuros de dólar, índices como Ibovespa etc.).

O maior desafio desse tipo de operação é acertar o timing do mercado e ter consistência de lucro ao longo do tempo.

- OS MINICONTRATOS

Os contratos futuros são contratos de compra e venda de ativos para uma data futura, ou seja, data que ainda está por vir e podem estar relacionados a moedas, juros, índices e commodities. Outra característica importante é que os contratos futuros são sempre padronizados pois existem especificações comuns para todos como: cotação, tamanho, data de vencimento, tipo de liquidação, unidade de negociação, entre outras. Dentre os contratos oferecidos pela B3 os mais negociados são os contratos de Índice e Dólar.

Existem duas modalidades de contratos relacionados aos ativos Índice e Dólar, contratos cheios e minicontratos, sendo o tamanho deles sua principal diferença. Cada minicontrato representa 20% do volume de um contrato cheio. O menor volume permite uma menor alavancagem por parte do investidor (de acordo com a posição estabelecida), a cada compra ou venda de um novo contrato, o que por consequência reduz eventuais prejuízos existentes.

- RISCOS DOS MINICONTRATOS, ALAVANCAGEM E ESTATÍSTICAS DO DAY TRADE

Para cada contrato futuro operado, é necessário que haja antecipadamente um valor – chamado de margem reduzida – depositado na conta do investidor na corretora. Esse valor é utilizado pela corretora como garantia para cobertura de eventuais prejuízos.

Em vista dessa margem ser apenas um percentual do volume do contrato operado, o investidor pode ser expor a volumes muito maiores que os valores depositados em sua conta, sendo esse o maior risco desse tipo de operação. Para exemplificar, vamos supor que um cliente possua R$ 1.000,00, e que sejam necessários R$ 100,00 em conta para negociar um contrato. Nessa situação o investidor poderia negociar até 10 contratos. Supondo que a cotação do Ibovespa esteja em 100.000 pontos, a alavancagem desse investidor – utilizando seu limite total de contratos – seria de 200 vezes.

10 (número de contratos) X 100.000 (cotação do Ibovespa) X 0,20 (valor em reais para cada ponto do Ibovespa no minicontrato = R$200.000,00 (alavancagem de 200 vezes dado que ele possui apenas R$ 1.000,00 em conta).

Uma exposição tão alta pode gerar lucros acima da média, ou ao contrário perdas, que podem inclusive ser maiores que os recursos que o investidor possui na corretora (no caso R$ 1.000,00). Claro, que as corretoras possuem controles de risco para mitigar esse tipo de situação, porém ao negociar esse tipo de contrato, o investidor precisa estar ciente que se sujeita ao risco de perder um valor maior que o seu respectivo patrimônio.

- ZERAGEM COMPULSÓRIA: O QUE É, QUANDO OCORRE E CUSTOS ENVOLVIDOS

Por conta da alavancagem inerente a esse tipo de operação, as corretoras possuem meios de mitigar as possíveis perdas resultantes dessas operações, sendo uma delas a zeragem compulsória. A zeragem se trata de uma ação preventiva da corretora feita com base em uma análise de risco e tem como objetivo evitar que a perda do investidor ultrapasse 80% do seu patrimônio disponível, ou seja, quando seu resultado negativo em operações day trade ultrapassar esse limite, a corretora envia uma ordem a mercado para encerramento da posição. Cada contrato zerado compulsoriamente pela corretora, incorre em um custo de R$ 5,00 (minicontratos de índice) e R$ 10,00 (minicontratos de dólar).

- ESTATÍSTICAS DO DAY TRADE NA B3

Em um estudo dos economistas Bruno Giovannetti e Fernando Chague, da Fundação Getúlio Vargas (FGV EESP), com dados de 2012 a 2017, de todos que utilizaram a modalidade Day Trade, 92,1% pararam em menos de um ano. Dos que seguiram – aqueles que fizeram operações diárias por ao menos 300 pregões – 97% perderam dinheiro. Nos 3% que saíram no azul, 2,6% ganharam menos do que 300 reais por dia (ou até 6.000 reais em um mês com 20 dias úteis).

Entre os investidores que fizeram apenas um dia de day trade, 30% tiveram ganhos, ou algo próximo de 50% se desconsiderarmos o que eles gastaram com corretagem. É muito parecido com cassino, em que há basicamente o preto e o vermelho na roleta e a chance de acertar na primeira vez é de 48%. Conforme a pessoa repete as jogadas, a chance de continuar acertando em metade das vezes diminui. Nosso levantamento mostrou a mesma coisa. Entre quem seguiu operando no day trade de dois a 50 dias, o total de pessoas que ganharam cai para 14%. Entre os que operaram de 51 a 100 dias, 10% ganharam; de 101 a 200 dias, 8% ganharam, até os com mais de 300 dias, com apenas 3% ganhando. É claramente como em uma roleta. O que os números mostram é isso: day trade é muito mais sorte do que técnica. Fonte: Bruno Giovannetti em entrevista à Revista Exame.

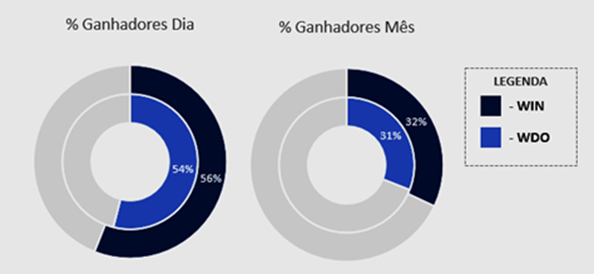

A B3 divulga em seu site as estatísticas de Day Trade de Pessoas Físicas (PF), abaixo gráfico indicativo:

% MÉDIO DE CLIENTES GANHADORES POR DIA E POR MÊS – (JUL/AGO/SET 2021)

Fonte: B3

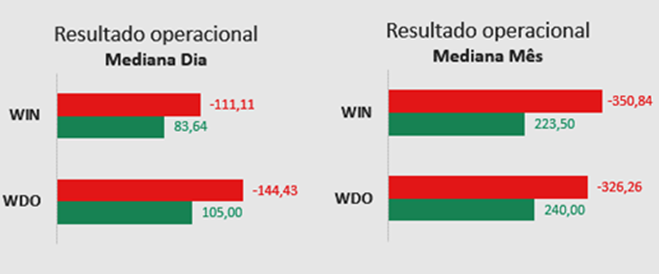

Ganho (verde) e Perda (Vermelho) – em R$ – mediana diária e mensal

Fonte: B3

TIPOS DE ORDENS E FUNCIONAMENTO

- ORDEM LIMITADA

Esse tipo de ordem é enviado ao mercado com um preço definido para execução. A ordem é executada apenas se o preço do ativo negociado atingir o preço estabelecido ou melhor.

Esse tipo de ordem gera mais segurança ao investidor pois permite um maior controle de posição e gerenciamento de risco. Os investidores muitas vezes ignoram esse tipo de ordem e gerenciamento pois podem limitar seus ganhos no curto prazo utilizando essas ferramentas, porém a médio e longo prazo, isso aumenta a chance de ganhos consistentes. Isso ocorre, pois ao definir um target logo na abertura de uma posição, o investidor fica menos suscetível as suas próprias expectativas em relação ao mercado, que muitas vezes podem estar enviesadas, e que por fim podem acabar reduzindo ganhos já obtidos ou mesmo resultar em perdas.

- COMO ENVIAR UMA ORDEM LIMITADA

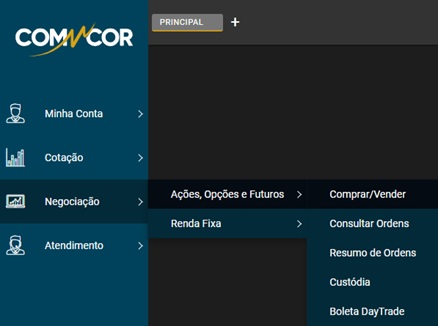

Para acessar, selecione Negociação > Ações, Opções e Futuros > Comprar/Vender

Fonte: Home Broker Commcor

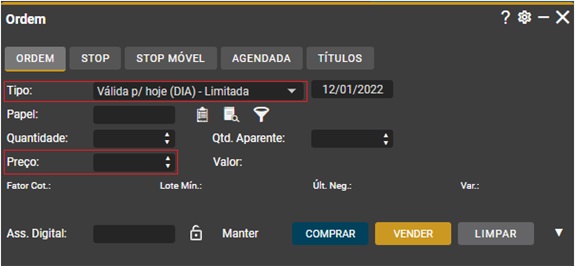

A janela de ordens será aberta:

Fonte: Home Broker Commcor

- ORDEM A MERCADO, RISCOS E CUSTOS ENVOLVIDOS

Ao contrário das ordens limitadas onde se definem preços para execução, ao enviar uma ordem a mercado, o home broker envia dispara ordem com o preço abaixo do preço que o ativo está sendo negociado no momento (no caso de ordens de venda) ou acima (no caso de uma ordem de compra). O objetivo desse tipo de operação é executar a ordem imediatamente, independente do preço de mercado. Essa ferramenta é comumente utilizada em situações de emergência, como zeragem de posições ou em cenários de estresse de mercado. A desvantagem, é que justamente por comprar/vender a qualquer preço que estiver em mercado, essa operação pode resultar em maior custo para o investidor (em comparativo com uma ordem limitada), além de possíveis prejuízos, principalmente em situações em que os spreads das ordens constantes no livro de ofertas sejam grandes.

Por esse motivo, esse tipo de ordem, apesar de eficaz, deve ser usada com cautela, dando sempre preferência as ordens limitadas que evitam esse tipo de problema.

GERENCIAMENTO DE RISCOS

As operações de day trade possuem alto risco e não são recomendadas para pessoas que não tenham capacidade de compreender os riscos e as características dessas operações. Neste tipo de operação, o risco concentra-se principalmente na alavancagem das transações no mercado de derivativos.

Em vista disso, é extremamente importante que o day trade use a alavancagem com prudência, fazendo operações de modo consciente através de técnicas de gerenciamento de risco.

- ORDEM STOP:

Além das ordens limitadas mencionadas acima, o stop loss também é uma excelente ferramenta de gerenciamento de risco para limitar perdas, pois permite ao investidor automatizar a saída de uma operação através de uma ordem previamente programada ainda que o investidor não esteja acompanhando as oscilações do mercado no momento. Um dos erros mais comuns cometidos pelos iniciantes, é deixar as regras de lado e ignorar o ponto de saída (stop) e isso pode aumentar possíveis perdas.

Em um Stop, basicamente programa-se uma ordem para comprar (ou vender) um ativo quando seu preço subir (ou descer) até um preço especificado. Quando o preço definido é atingido, é submetida uma ordem ao mercado para encerramento da operação. Esse stop geralmente é utilizado para mitigar possíveis perdas, porém também pode ser usado para encerrar operações ganhadoras.

- COMO PROGRAMAR UMA ORDEM STOP VIA HOME BROKER

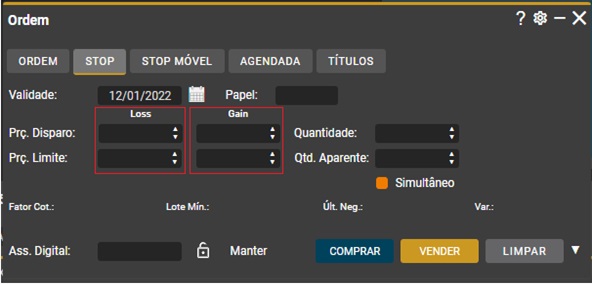

Para acessar, selecione Negociação > Ações, Opções e Futuros > Comprar/Vender e selecione a aba “Stop”.

Fonte: Home Broker Commcor

VALIDADE: Data da validade da ordem

PAPEL: Campo para especificar o ativo

QUANTIDADE: Quantidade de contratos

LOSS: Campos onde são definidos os preços para limitar possíveis perdas

GAIN: Campos onde são definidos os preços para encerrar operações ganhadoras

SIMULTÂNEO: Permite programar um stop de loss e gain simultaneamente (quando uma é disparada a outra é cancelada automaticamente)

- PREÇO DISPARO E LIMITE DE UMA ORDEM STOP

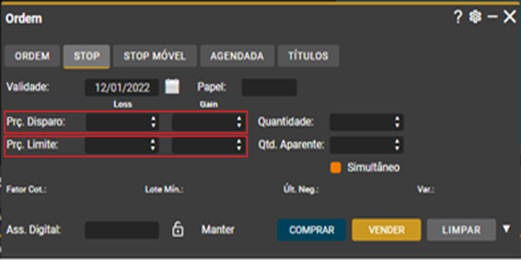

Ainda na aba “Stop”

Fonte: Home Broker Commcor

PREÇO DE DISPARO: Indica o preço para disparar a ordem, ou seja, quando o ativo atingir esse valor, uma ordem será enviada para o mercado.

PREÇO LIMITE: Preço máximo que a ordem, após ser enviada ao mercado, poderá ser executada.

ORDEM STOP DE COMPRA: Um Stop de Compra pode ser usado para limitar uma perda ou proteger um lucro existente, em um cenário onde o investidor esteja vendido em um determinado ativo. O preço de disparo nesse caso deve ser sempre acima do preço atual do mercado e o preço limite deve ser acima do preço de disparo.

ORDEM STOP DE VENDA: Seguindo o mesmo raciocínio, um Stop de Venda também pode ser utilizado para limitar uma perda ou proteger um lucro existente, porém em um cenário que o investidor esteja comprado em determinado ativo. Nesse caso, o preço de disparo deve ser inferior ao preço de mercado e o preço limite inferior ao preço de disparo.

VIESES COMPORTAMENTAIS E FERRAMENTAS PARA EVITÁ-LOS

Tomar decisões é algo que fazemos o tempo todo ao longo da nossa vida. Portanto, não é de se espantar que o nosso cérebro tenha desenvolvido maneiras de aperfeiçoar a tomada de decisão, seja em termos de economia de esforço ou de rapidez de resposta. Para tanto, dispomos de diversos procedimentos. Um dos recursos que utilizamos habitualmente – e que não se aplica somente à tomada de decisões, mas à nossa maneira geral de perceber e avaliar dados – é chamado de heurística. As heurísticas são regras de bolso (ou atalhos mentais) que agilizam e simplificam a percepção e a avaliação das informações que recebemos. Por um lado, elas simplificam enormemente a tarefa de tomar decisões; mas, por outro, podem nos induzir a erros de percepção, avaliação e julgamento que escapam à racionalidade ou estão em desacordo com a teoria da estatística. Esses erros ocorrem de forma sistemática e previsível, em determinadas circunstâncias, e são chamados de vieses.

Como regra geral, válida para todos os erros sistemáticos de julgamento/análise aqui abordados, o primeiro passo para reconhecer que estamos sujeitos a eles ou, ainda, se dar conta de quando estamos incorrendo neles.

A seguir detalharemos alguns dos principais vieses comportamentais adotados pelos investidores no mercado e ferramentas que devem ser utilizadas para mitigar o risco de perda:

- AUTOCONFIANÇA EXCESSIVA

O viés da Autoconfiança Excessiva leva a pessoa a confiar excessivamente em seus próprios conhecimentos e opiniões, além de superestimar sua contribuição pessoal para a tomada de decisão, tendendo a acreditar que sempre está certa em suas escolhas e atribuindo seus eventuais erros a fatores externos.

Este viés deriva, entre outros motivos, de acreditarmos que a informação em nosso poder é suficiente para a tomada de decisão, que somos mais hábeis em controlar os eventos e riscos do que realmente somos ou, ainda, que possuímos capacidade de análise acima da média dos outros agentes do mercado.

O viés da Autoconfiança Excessiva tem relação estreita com o viés de Confirmação, segundo o qual a pessoa dá mais valor àquilo que confirma suas ideias do que ao que as contraria.

Além disso, quando um investidor tem sucesso com seus investimentos ele corre o risco de acreditar demais em sua própria capacidade, subestimando o papel do acaso e outros fatores que possam ter sido mais decisivos para seu êxito do que sua aptidão para investir.

O que acontece de fato é que investidores excessivamente autoconfiantes, por acreditarem que são superiores à maioria em identificar as melhores opções de investimento e os momentos certos para investir, acabam conduzindo mais negociações e, em consequência, aumentando seus custos de transação, o que resulta em um retorno menor do que a média do mercado.

A fim de evitar o viés da Autoconfiança Excessiva, é recomendável que o investidor:

- Preocupe-se com a confiabilidade das fontes e com a qualidade da informação recebida, certificando-se de que dispõe de todos os dados necessários e suficientes para a tomada de decisão;

- Questione sua própria competência, discutindo sua estratégia de investimento com pessoas de sua confiança ou com profissionais isentos, que não possam se beneficiar das recomendações oferecidas;

- Tome cuidado com o excesso de autoconfiança que normalmente chega com os lucros. Examine se o resultado positivo pode realmente ser atribuído a uma estratégia vencedora, que pode ser repetida no futuro, ou se foi fruto de fatores fora do seu controle (um evento macroeconômico, por exemplo);

- ANCORAGEM

O viés da Ancoragem faz com que a exposição prévia a uma informação nos leve a considerá-la fortemente na tomada de decisão ou na formulação de estimativas, independentemente de sua relevância para o que é decidido ou estimado.

É muito comum a ancoragem se basear em valores. Por exemplo, um investidor que toma decisões financeiras por impulso, se exposto recentemente à informação de que a ação da companhia X custa R$ 50, tende a achar barata a ação da companhia Y, cotada a R$ 20, ainda que as duas empresas não tenham nenhuma correlação. Outra tendência comum é o investidor se ancorar no preço de compra de um papel ou no valor da cota de entrada de um fundo de investimento ao tomar a decisão de manter a aplicação ou de se desfazer dela. O efeito resultante pode ser a manutenção de uma posição perdedora à espera de uma recuperação até o preço original, mesmo que as perspectivas futuras não indiquem tal possibilidade.

Existe também a situação em que a pessoa define mentalmente uma faixa de valores como “justa” com base nos valores de mercado de uma ação durante um dado período. A partir de então, avalia se as cotações futuras do papel estão caras ou baratas apenas comparando-as com a faixa anterior, o que pode gerar decisões duvidosas de investimento.

Para evitar o viés da Ancoragem, é recomendável que o investidor:

- Preste especial atenção a valores tomados como referência, verificando se têm fundamento sólido ou se são arbitrários, utilizados simplesmente como âncoras;

- Mantenha-se atualizado quanto aos valores tomados como base de comparação, como as taxas de câmbio, inflação e CDI, entre outras, a fim de evitar basear sua decisão em indicadores que não se aplicam ao cenário atual;

- Questione suas premissas, certificando-se de que sejam realmente relevantes para a tomada de decisão e de que não sejam utilizadas apenas para suprir uma possível lacuna de informação; e

- Evite tomar decisões financeiras por impulso e sem informações suficientes, uma vez que, na falta de base racional, sua mente irá apelar para o que estiver mais facilmente à disposição, porém nem sempre a seu favor.

- AVERSÃO A PERDA

A aversão a perda é um viés que nos faz atribuir maior importância às perdas do que aos ganhos, nos induzindo frequentemente a correr mais riscos no intuito de tentar reparar eventuais prejuízos. Esse viés pode fazer o investidor insistir em investimentos sem perspectiva futura de melhora ou mesmo aumentar sua exposição ao risco para tentar recuperar valores perdidos. Outro efeito potencialmente prejudicial desse viés é liquidar precipitadamente as posições lucrativas e ainda promissoras, por receio de perder o que já foi ganho.

A fim de evitar o viés da Aversão a Perda, é recomendável que o investidor:

- Procure se informar e avaliar até que ponto seu comportamento financeiro se origina realmente de uma escolha racional ou se está orientado pelo medo de perder;

- Reavalie periodicamente seu portfólio. Para isso, imagine que seus investimentos tenham sido transformados em dinheiro e se pergunte em qual deles você investiria novamente, sob as condições atuais.

- Antes de reforçar uma posição perdedora (novas compras destinadas a baixar o custo médio de aquisição), avalie se a decisão não surgiu pura e simplesmente de um desejo de recuperar ou de evitar prejuízos;

- FALÁCIA DO JOGADOR

A Falácia do Jogador é o viés que se origina de uma falha que nos faz “calcular” a probabilidade de um acontecimento com base na quantidade de vezes que ele já ocorreu. Em um jogo de “cara ou coroa”, por exemplo, esse viés leva uma pessoa a acreditar que o fato de ter ocorrido “cara” muitas vezes seguidas torna maior do que 50% a probabilidade de sair “coroa” no próximo lançamento. Não é difícil imaginar que os investidores também possam sucumbir a esse viés. Por exemplo, após uma série de valorizações seguidas de um mesmo papel, algumas pessoas começam a sentir uma ansiedade que as impele a vender suas ações, por terem a sensação de que entrará em cena algum mecanismo de correção capaz de fazê-las cair em breve, sem que haja uma explicação racional para tal queda. Ou o contrário, investidores que decidem manter ou adquirir um ativo cujo valor vem caindo seguidamente, sem se preocuparem em compreender o motivo da desvalorização, simplesmente por acreditarem que a quantidade de quedas é excessiva e por conta disso o ativo irá se desviar na direção oposta, passando a se valorizar.

A fim de evitar a Falácia do Jogador, é recomendável que o investidor:

- Compreenda alguns conceitos básicos de probabilidade; em especial a noção de que, quando se trata de eventos independentes, as chances de ocorrer um resultado específico são exatamente as mesmas das vezes anteriores, não importa qual tenha sido o último resultado;

- Leve a sério o alerta de que ganhos passados não representam garantia de rentabilidade futura e baseie suas decisões de investimento em informações relevantes e de qualidade, provenientes de fontes fidedignas;

- Acompanhe as notícias sobre o mercado financeiro e as informações disponibilizadas pela área de relações com investidores das companhias, pelos gestores dos fundos de investimento, pelos autorreguladores e pela CVM, a fim de identificar se eventuais altas ou baixas têm fundamento sólido.

- DISPONIBILIDADE

A Disponibilidade assume que tendemos a utilizar informações que são facilmente disponibilizadas na mente em uma decisão ou julgamento. Quanto mais disponível na memória é a informação, mais provável que seja utilizada. A disponibilidade de uma informação pode ser determinada pela quantidade de ocorrências de um determinado evento, exemplo, a queda de dois aviões em um mesmo mês fazer com que uma pessoa passe a achar que viajar de avião é algo perigoso e decida não viajar mais dessa forma, sendo que as probabilidades mostram que é mais fácil morrer de carro do que de avião.

Outro exemplo é quando um investidor vê um ou mais sites (ou outros veículos) falando bem de uma determinada empresa. Há a possibilidade de o investidor decidir por comprar ações dessa empresa por influência dessas informações e pela quantidade de vezes que foi vista pois elas estão disponíveis em sua memória, sem verificar por exemplo, a veracidade das informações apresentadas.

A fim de evitar o viés da Disponibilidade, é recomendável que o investidor:

- Sempre analisar os dados apresentados;

- Não tomar decisões de investimentos baseando-se apenas na frequência com que aparecem nas mídias; e

- Evite tomar decisões financeiras sem informações suficientes, sempre garantindo que as decisões tomadas estão bem embasadas.

- MARTINGALE

O Método Martingale é um dos métodos matemáticos mais controversos utilizados nas apostas esportivas e em jogos de sorte e de azar. Esse viés parte do princípio de que um resultado não pode se repetir para sempre, ou seja, se um investidor está perdendo, em algum momento voltará a ganhar. Basicamente essa “estratégia” consiste em dobrar a sua “aposta” a cada nova perda. Ele se baseia em uma probabilidade de 50% para ganhos ou perdas. Então ao dobrar a aposta a cada nova perda, em algum momento, o investidor, ao deixar de perder, receberá o valor perdido. O problema dessa estratégia é que ela desconsidera todos os outros fatores de mercado. Além disso, o fato de que os recursos dos investidores são finitos, ou seja, a aposta ganhadora (no caso o movimento de mercado esperado), pode vir apenas após o investidor perder todo o seu capital investido.

A fim de evitar o viés de Martingale, é recomendável que o investidor:

Considera todas as informações de mercado ao tomar decisões;

- Evitar fazer paralelos entre investimentos e apostas; e

- Procure se informar e avaliar até que ponto esse comportamento se origina realmente de uma escolha racional.

Fonte: Série CVM Comportamental (Volume 1 – Vieses do Investidor)

Abrir sua conta na Commcor

é rápido, simples e gratuito,

só precisamos de alguns

dados para isso.

Fique tranquilo, é tudo confidencial. Vamos lá!

Commcor DTVM LTDA

Rua Joaquim Floriano, 960

14º Andar

Itaim Bibi - São Paulo-SP

CEP: 04534-004

Dados para depósito:

Banco B3 - 096

AG: 0001 C/C: 147-5

H.Commcor DTVM LTDA

CNPJ: 01.788.147/0001-50